マーケット感覚??マーケティング??

最近私のポータルサイトとなっているYouTubeから、「マーケット感覚を身につけよう」という本に出会った。

著者のちきりんさんは、今回で2冊目ですが、新しい気づきがあったり、もやもやとしていた事を明確に説明してくれる。

さて今回も、特に心に残った内容を3つ記録に残しておきたいと思う。

①競合相手の考え方。

②マーケットへの移行。

③脱ゼロサムゲーム

まとめ:変わらなければ、替えられる。変化は恐れるのでなく、楽しむ。

①競合相手の考え方

本書に記載の例をそのまま引用。

航空会社の全日空(ANA)。この会社のライバル(競合相手)は??

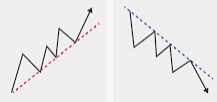

第一ライバルグループ、第二ライバルグループ、第三ライバルグループ、少なくとも3つのジャンル分けができる。

まずは、わかりやすい第一ライバルグループ。✈️全日空のライバルと言えば、日本航空(JAL)や、海外の航空会社、そして数々のLCC航空会社。

次に第二ライバルグループ。🚅新幹線や、高速バスなど。国内に移動する場合、競合相手は航空会社だけでなく、鉄道会社やバス運行会社もライバルとなる。ここまで、想像するのは難しくない。

そして、第三ライバルグループからが、なかなか想像することができなくなり、興味深い。答えから記載すると、🖥楽天などのネットショッピング、そしてZoomなどのビデオコミュニケーション会社となる。

競合相手を考える際には、それを利用する目的を考えることが重要だと著者はいう。

まず、移動しようと考えた時、航空会社間の値段やサービスを比較する。つまり第一グループがライバルとなる。次に出発時間が当日にならないと判明しない場合や、時間に余裕はあるが費用を抑えたい場合は、第二グループがライバルとなる。

そして飛行機の乗る目的が、全国各地の美味しい料理を食べたい場合や、顔を合わせて打ち合わせが目的の場合は、ライバルがネットショッピングになったり、ビデオコミュニケーション会社になったりするのだ。

これらは供給側からは中々想像することが難しいが、需要側の立場になれば、少しは想像しやすくなる。

もし全日空社が、輸送会社だけをライバル会社とみて戦っていたら、足元をすくわれる事となる。そうならない様、実際に現地へ出向いて食べる事の魅力や、実際に顔を合わせての打ち合わせが大切であることも発信するなど、このライバルグループも意識する必要がある。

②マーケットへの移行

ここ30年、組織中心の世の中から、マーケットへの移行が、明らかに進んでいる。ここでも本書に記載の例を3つ引用。

例1)ふるさと納税

市区町村が、より多くの資金を調達するために、今までは、国に対してのアピールが最重要であった。一方ふるさと納税の仕組みができてからは、一般市民がどの様な政策を求め、どの様な返礼品が人気あるか調査/提供することが、重要となる。

例2)修学旅行の宿泊旅館

修学旅行で生徒が寝た後、引率の先生へは、豪華な刺身盛りが提供される。これは翌年も修学旅行は同じ宿に来てもらいたいためである。一方、SNSが一般的になった今では、宿泊先は、口コミや食べログなどの点数による影響が大きくなる。修学旅行の宿泊先がSNSの評価で決定される時代がくるかは不明だが、豪華刺身だけを意識していたら、いつかはお客さんが来なくなってしまう。

例3)羽田空港/成田空港

何年か前まで、成田=国際線用、羽田=国内線用と、国?が決め、その様に運行していた。地方空港から海外へは韓国などの近距離の国際線しかなく、欧米へは成田空港からしか行けなかった。そのため、例えば秋田の人が海外旅行する場合、一度羽田へ行き、約1時間バスや電車を乗り継いで成田へ行き、そこでやっと国際線に乗って欧米などの海外へ行くしかなかった。旅行者は不便を感じていたが、国(組織)主導で決めたルールであったため、利用者(旅行者)の声によって、その仕組みが変わることはなかった。

一方、この不便性の解消を利用者目線で考えた旅行会社が、秋田の人が便利に欧米へ行ける様、韓国経由でのプランを立てた。韓国は、同じ空港内での乗り継ぎのため、羽田→成田への移動の不便さとは比べものにならなかった。本書には記載は無いが、欧米へ行くのに更にもう一か国、韓国を楽しめるというメリットもある。

やがて韓国経由便を利用する旅行者が増え、羽田および成田空港の国内空港を利用しなくなり、羽田空港/成田空港の収益が落ちた。その結果、国(組織)は、羽田から直接海外へ行ける便を増やしたり、成田でも国内線が乗り入れる様にしたのた。

この様に、世の中はマーケットに移行していると感じる。

③脱ゼロサムゲーム

私自身、本職の会社でも、基本はゼロサムゲームである。自社で取り扱いが増えれば、他社の取り扱いは少なくなる。

しかし、マーケット感覚を身につけると言うことは、今までになかった新しい価値を生み出すことであり、ゼロサムゲームの真逆にあると著者は言う。

「利用者の不便」が「既得権益による誰かの利益」になっている場合、「新しい仕組みの供給」よって、利用者が便利になり、既得権益による誰かの利益がなくなる方向に向かえば良いと考える。

先にあげた例の様に、嘆願だけで変えることは難しいが、マーケット感覚によって仕組みが変わる可能性の方が高い。

まとめ:変わらなければ、替えられる。変化は恐れるのでなく、楽しむ。

上記②であげた3つの例の様に、過去のやり方を変わらずに続けていれば、替えられてしまう。

SNSの発達などは、自分の意思とは関係ない所で発生/発達しており、そのことにより世の中が変化している。これは個人がコントロールできるものではない。その仕組みを理解し、良い方向へ改良することができるのであれば、それは、人生の楽しみとなる。

マーケット感覚を身につけよう。 タイトルから受ける印象以上に学ぶべきことが多い本であった。