先週の投稿から一週間。株価は日々変動する。一週間経過した今の状況は、、、

やっぱり、元本がものを言う世界。

資本主義社会の現実を突きつけられた。。。。(笑)

新NISAが始まり、王道の投資先は「オールカントリー」か「S&P500」と言われている。3年前投資を始めた私も、これらには投資しているが、やはり何か冒険して見たい気持ちは抑えられなかった。色々やっても結局最終的には「オールカントリー」か「S&P500」が、一番再現性が高いという意見も知っている。しかしながら、知識として知っているのと、体験として知っているのでは、大きな違いがある事も知っており、やはり一度経験してみようと、昨年、下記の3銘柄をNISA(旧NISA)で購入した。

①新興国の株式インデックス

②先進国リート(住宅のインデックス)

③コモディティインデックス(とうもろこし、大豆など)

いづれも「オールカントリー」や「S&P500」よりも維持費は高めであり、1%弱を見ておいた方が良い(10万円投資したら、毎年約1000円は維持費)。そして、一番増えると考えたものには多くの資金を置くのだが、私が考えたアロケーション(配分)は下記の通り。

①新興国の株式インデックス 10万円

②先進国リート 20万円

③コモディティインデックス 30万円

そして一年経過した結果は、、、、

この成績から、わかる事は、

①私には先が読めなかった

→ 一番資金を多く置いた所(9.2%)が一番パフォーマンス悪い。一番良いのは26.4%

そして、こうも言える。

②資金力がある方が有利である

→ 利益率は一番悪いが、評価額としては一番良い。

これが、資本主義社会の仕組みなんですね。。

最後にポジティブな、考えかたとして、

③資金が少なくても、経済を理解して先が読めれば、資金が少なくても増やせる可能性は充分ある。 → 投資した金額は、1/3だがほぼ同じ位の成績を上げる事ができる。

旧NISAは新NISAと異なり、保有期間が5年という期限がある。これらは5年経過したら解約予定である。果たして、「オールカントリー」や「S&P500」と比較して良いパフォーマンスを出せるのか?結果は、4年後!

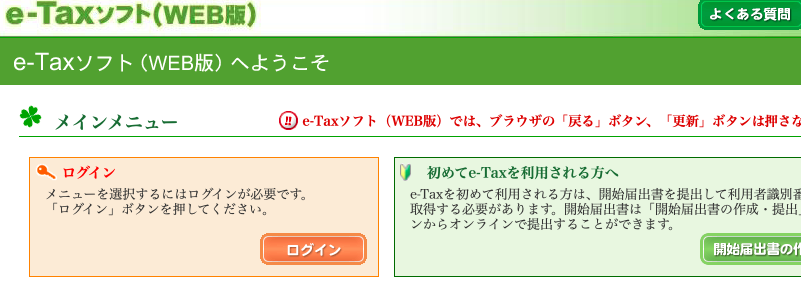

今年で4回目の確定申告。2023年分も無事完了。年に一度の作業のため、毎回忘れている内容も多い。そして毎年感じることだが、e-taxは操作が難しい💢。

そのため、メモを残すことは必須だ。

・e-taxのサイトは、二通りある。

(①マネーフォワードの内容を自動転記できるもの。②一から入力するもの)

・書類添付の形式が、PDFのものと、XMLのものがある。

・e-taxへのログインをマイナンバーで行う場合は、マイナンバーのログインはしない。下部分の読取りで行う。スマホで読み取りが完了するとパソコン画面が進む。

また手順が正しいかどうか不明であるが、実際に行った記録も残しておこう。

■私の備忘録(給与所得、外国税控除、ふるさと納税)

・全体的にスムーズ。手順通りに入力すればOK。

・ふるさと納税のデータも簡単に貼り付け可能。

■妻の備忘録(給与所得、事業所得、ふるさと納税)

・マネーフォワードの自動転送を行うと、ふるさと納税や、事業所得の書類が添付できなかった。

・そのため手入力でE-taxを行い、ふるさと納税の書類添付はスムーズであったが、事業所得の書類(貸借対照表、損益計算書)は、添付できず。

・別途、貸借対照表/損益計算書は、郵送で税務署に送付。(他に良い方法があるかもしれない)。

今年も色々イライラ💢しながら、何とか完了。

控除額の合計発表。

今年は、、、、私、約¥100,000.-

妻、 約¥1,000.-

今回は妻の確定申告に時間を要し、時給1万円😂。

投資未経験の友人に対して、第5回目のレクチャーを紹介しよう。

(説明なし。目次のみ)

はじめての株式投資💹(Part 5)

投資の格言(おさらい)/ポートフォリオの組み方

(2024年1月20日(土))

①魚の頭と尻尾は、くれてやれ🐟 (足るを知る、ベストを目指さない。)

・❌最底値で買いたい ❌高値で売りたい

・○ まあまあ、安い所で買えたらOK,まあまあ高い所で売れたらOK.

→ 勉強、仕事、スポーツは、ベストを目指すもの。

投資は、ベストを目指さない。

②ポートフォリオの組み方

・分散する。→ 一つの資産に全力投資しない。

・リスク低い資産=割合多く

リスク高い資産=割合低く(組み入れる)

③経済/世の中の変化/トレンドに注目しよう🔎

・ 人々がこれから必要となるもの、流行るものを発見しよう。

・ 「風が吹けば、桶屋が儲かる」的な考え。

■ ご提案内容

① 60%

全世界インデックスの割合を増やす。 (下記3つ全て行う)

・月々の割合を増やす。 3万⇨最大10万

・今一括購入する。

・暴落時のために資金準備しておく。

② 30%

米国高配当インデックス「SPYD」

or

「日本株高配当インデックス」を入れる。

→約3%の配当金

③ 10%

(興味あれば、)個別も少し入れる。

NTTなど10万円前後(以下)のもの

* ただし投資可能金額100%でなく、

余力は残す(約2割位?)

そして、ここからは個別対応。「景気」と「金利」の関係の様に、投資に過熱になりそうな方に対しては、冷やさないといけない。

本日は、引用のコラムを紹介しよう。

最近読んだエミンユルマズさんの一生使える投資脳の作り方の中のコラム「猫に愛される投資家になれ」だ。

ー以下引用ー

猫の動きを観察していると投資の参考になることがあります。いつもねているし、のんびりしているのに、獲物を捕らえる時の瞬発力はすさまじい。チャンスをじっと待つのは投資の基本です。バフェットは「株式市場はせっかちな人から忍耐強い人へお金を移すようにできている」と言っています。どんな投資をしているかにかかわらず、猫のように悠然と構えていたいものです。

ー中略ー

また猫は可愛がろうとすると逃げるところが、お金ににていますよね。じっと向こうからやってくるのをまたなければなりません。お金そのものを追いかけると逃げられてしまう。普段は自分の仕事や勉強に集中して、ベストをつくしながら、ストーリに基づいた投資をしていれば、お金は向こうからやってきます。

ー中略ー

そして猫は無条件には愛を与えてくれません。お互い様なところがあります。取引上手とも言えます。エレガントで、賢い猫に愛される人は投資にも向いているでしょう。投資に行き詰まった時は、猫を愛でて見てください。新しいアイデアが浮かぶかもしれません。

ー引用終わりー

投資歴3年の私でも、とても共感するコラムであった。

・チャンスをじっと忍耐強く待つことが大事

・追っかけすぎると逃げられるので、適度な距離感を保つ。

・エレガントな取引をしたい。

今回は、この猫🐱のコラムを取り上げたが、この本は、投資に対して一つの基本的な考え方をとてもわかりやすく説明している。数々の投資の書籍を読んできたが、今までになかった新たなアプローチ方法を学んだ。どの方法が正しくて、どの方法が間違っているといったものでなく、企業/場面/時 によって最適なアプローチを選べる様になりたい。

🐈⬛モデル

名前 : まめ

出身 : 秋田県由利本荘市

年齢 : 小学生低学年ぐらい

行動 : リモートワークしているとパソコンの画面に寄ってくる。

撫でようとすると逃げる。

先週投稿した、投資未経験の友人に対して、第2回目のレクチャーを紹介しよう。

(説明なし。目次のみ)

はじめての株式投資💹part 2 メンタル/心理/考え方編

<はじめに>

・人間の心理/ことわざ/考え方

・用語説明 (含み益/含み損/利確/損切りとは、)

①利確が早く/損切りが遅くなってしまうわけ。

ケースA :

お金持ちが、あなたに質問しました。下記いづれかの方法を選んでください。

1)今、5万円をあげます。

2) 一年後に、6万円もしくは4万円あげます。

(現時点では、金額未定)

ケースB :

今自分に5万円の含み損があります。下記いづれかの方法を選んでください。

1)今、5万円の含み損を確定させる。

2)一年後に含み損がなくなる、

もしくは含み損がさらに拡大するか不明。

②プロスペスト理論 🎫

・10万円もらう喜び

・10万円失う悲しみ

③魚の頭と尻尾は、くれてやれ🐟

・最底値で買いたい

・最高値で売りたい

④寄付/クラファン/投資/お金貸す/何もしない。

・おい/めいが商売始めたら、あなたはどうする?

・社会活動

⑤世の中の変化/トレンドに注目しよう🔎

・ 人々がこれから必要となるもの、流行るものを発見しよう。

・ 「風が吹けば、桶屋が儲かる」的な考え。

昨年5月頃から、月1度の頻度で、投資未経験の友人に対して、投資についてのレクチャーを行なっている。定期的なアウトプットは、自分自身にとっても学びになることが多く有意義な時間を過ごしている。

今までの講義の内容を紹介する投稿をしたいと考えている。

はじめての株式投資💹(2023年5月)part 1

<はじめに>

・自己紹介

投資 経験3年。在宅勤務で時間ができたのがきっかけ。老後資金目的。性格は保守的。株式投資は否定的であった。ユーチューブなどで勉強。

・⚠️ 注意事項

全ての人に当てはまる正解はない、盲信はだめ、自分自身の正解を見つける。

①そもそも株とは? 🚢 🌶 💰

・株券とは(企業が、資金を集めるために発行)

オーナー/出資者を募る(リスクの高い商売、海賊によるリスク)

・配当金とは ———- 利益の分配

・株主優待とは ———- 商品の分配

②株式の仕組み 🎫

・企業が株券発行→証券取引所→証券会社→個人が購入

資金集めが目標、発行数量は決められている。

東証券取引所例:東京証券取引所。

楽天証券会社例:楽天証券、山一證券。

外国購入者例 :個人、外国人、ファンド、年金。

・売る人がいないと買えない。

——> よって株券が上がったり、下がったりする。

・会社が倒産すると、株券は紙屑に

③私が思う、株式投資の魅力✨

・未来が楽しみになった。

未来予測、成長。ニュースに興味。(為替、金利、戦争、はやるもの、企業の中身)

・社長になれた??

色々な人の意見を聞いて、最終的には自己判断ができる。

会社員は、組織で動く。何を信じるか。

・インフレ対策になるかも。

現金しか持たないリスク。

*個人により魅力は異なる

④私が思う、最初の一歩🚶♂️

・ネットで開設◎、対面❌、銀行❌ ⇨ 手数料高いため。

・インデックス投資、積み立て、長期

個別株はゼロになる可能性あり、感覚を養う、自分自身の下落耐久性。

世界の人口拡大、経済成長に投資。

・少額/余裕資金

無くなっても良い資金、

(参加しなかった飲み会代、節約した電話代、タバコ代、売った車、転勤時の家賃)

・好きな企業/詳しい企業/応援したい企業

三菱商事(お客さん)、JT(タバコやめた)、双日(友達勤務)、化粧品(詳しい)。

以上が第一回目(part1)の内容である。

最後に、投資4年目の私が感じた、私が忘れてしまっていた投資未経験者との比較をしたいと思う。

■投資について、未経験者と4年目の考え方などの違い

| 未経験者 | 4年目 | |

| 行動 | 理解はするものの 行動がなかなかできない。 | 行動しないのは、 何もしないと同じと考える |

| 投資とは | 財テク、ギャンブル。 | 資産防衛(分散)、教養。 |

よって、「行動する重要さ」のレクチャーにも、多くの時間を要した。

こんな方法は、どうだろうか?

妻が、自身の商売のため設備を購入したく、夫にお金を貸りたいと思っている。仮に300万円の設備としよう。この場合、現金300万円を妻に貸して購入、もしくは夫名義で設備を購入し、月々返済をしてもらうやり方が一般的かと思う。

一方、投資に興味ある夫、投資に興味ない妻の場合、次の方法を取るのはどうだろうか。

・夫名義で設備を購入

・妻の名義で新NISA口座を開設。

・月々約8万円を3年間で、積立投資をしてもらう。

(8万 x 12ヶ月 x 3年=約300万)

・積立方法は、自動設定、クレカ払い。

・資金に余裕がある時は、上記よりも多くの金額を入金してもらう。

■いくつものメリットがある。

・現金の贈与をせずに、妻の名義で積立投資ができる。

・毎月、借金督促(笑)をせずに自動引き落としとなる。

・クレカのポイントが貯まる。

さらに、さらに、妻が投資の素晴らしさを理解してもらえる様、次のルールも追加する。

・3年以内に、評価額が300万円に達したら(触れたら)、積立終了。

上記には、夫婦ともにメリットがある。

■妻(お金借りる方)のメリット

・現金300万よりも少ない額で、借金返済完了となる可能性が高い。

・早期に多く入金すれば、複利の力が働くので、さらに少ない額で、借金返済完了となる。

■夫(お金を貸す方)のメリット

・早期回収が可能。

ご参考まで。

生きていく中、いくつか選択肢がでてくると、迷いが生じる。

そんな時は、自分自身の、そして自分だけの心に従った「気持ちの良い判断」をしよう。

他人のアドバイスを受けることは良いが、最終判断は自分自身で行おう。普通はどうするとか、一般的にはどうするといった考えも、50代には不要である。他人の人生を歩むことになるからだ。親からの意見も、その時代には正しいかもしれないが、時代は刻々と変化している。

会社で仕事をする上でも、いくつかの選択肢が出てくることがある。

大小の違いはあれ、どの会社でもジャニーズ問題と似た様な選択肢を突きつけられる事もあるだろう。ジャニーズ問題が、世間に注目される5年前であれば、長いものに巻かれていることの選択肢を選んだ人が会社で評価される。一方、現在でも同じ選択肢を選んでいたら、大変なことになる。ということは、選択肢は時代によって異なり、その時代時代で正しい選択肢を選んだ人が、会社員として評価されるということになる。つまり、個人の考えなどは全く関係なく、空気を読むのに長けている人が評価される社会ということになる。

さて、ここからは、それに対してどう向き合うかだ。人は、それぞれの考えを持っており、考え方は異なる。自分が気持ちよいと感じる判断をするのが、良いと考える。

そして、投資をする上でも、この「気持ち良い判断」が重要になってくる。

たとえば、二つの投資先で迷っていたとする。

①今後ますます株価の上昇が期待できる会社。ただし、あまり親しみがない。

②仲が良い知り合いが始めた会社、経営能力は不明だが、応援したい。

お金を増やしたい欲で①に投資するか、自分の気持ちに従って②に投資するか、迷う。

それぞれの会社の株価が、上昇/下落した場合の4つのパターンで、自分の気持ちを想像してみると下記の通りとなるのではないだろうか?

| 上昇 | 下落 | |

| ①欲で買った株 | 自分の判断に満足 | とても悔しい気持ちになる |

| ②応援したい会社の株 | 最高に幸せ | 支援したことの満足だけは残る |

投資は、資産を一円でも多く増やすことだけが、目的ではない。

気持ち良い判断、気持ち良い投資をしよう。

下品なタイトルで失礼。

しかしながら、「鼻毛がでてるよ、切ったら?」と「投資したら?」には、共通点がある。

時は、原始時代。

人々は、生きるために狩りをして食べていく。

当然スーツなんて必要ない。この時代に、「鼻毛出てるよ、切ったら?」とアドバイスをしても聞く耳を持つものは、誰一人といない。

〜300万年後〜

スーツを着て、仕事をする時代がやってくる。

身だしなみが重要になってくる。

この時代になると「鼻毛出てるよ、切ったら?」という言葉を理解する人が増えてくる。

ただし、鼻毛を切るのは義務ではないので、そのまま放置する人もいるだろう。しかしながら現代においては、身なりがきちっとした人の方が、経済的恩恵を受けられる可能性が高い状態にある。

鼻毛を切るのは、手間かもしれない。定期的にチェックが必要であり、切るのも楽な作業ではない。一方、人によっては、鼻毛を切らなくても仕事に影響が無い人もいるかもしれないが、多くの人の場合は、鼻毛を切った方が良い環境にいる。

さて、時は2023年。

投資をせずに、現金だけ保有しているということは、鼻毛を伸ばしている人と同じである。投資を始めるには、手続きが多く、楽な作業ではない。一方、人によっては、資産が充分にあって、投資をしなくても問題ない人もいるかもしれないが、多くの人の場合は、投資をした方が良い環境にいる。

鼻毛は、定期的に切る必要があるが、インデックスファンドの積立投資は一度設定すれば、その後は定期的な作業が必要ないのだ。

300万年の時間を振り返れば、違いは明らかであるが、誰かが「はい、今日から、スーツ着て仕事をする社会にします!」といきなり変化があったわけではなく、気づかないうちに、少しずつ時代は変化しているのだ。

あなたは、鼻毛を伸ばし続けたままにするのですか?